Σε προηγούμενο άρθρο του το Ε.Β. είχε παρουσιάσει τους ισολογισμούς της Δημοτικής Επιχείρησης Ύδρευσης Αποχέτευσης Μαντουδίου Λίμνης και Αγίας Άννας (∆.Ε.Υ.Α.Μ.Λ.Α.Α.) για τα έτη 2011, 2012, 2013 και 2014 που εγκρίθηκαν και δημοσιεύτηκαν με καθυστέρηση 6 ετών στο Διαύγεια την περασμένη εβδομάδα. Οι 4 ισολογισμοί δημοσιευθηκαν στο Ε.Β. γιατί δημοσιεύτηκαν στο Διαύγεια όλοι μαζί. Αναγνώστης με σχόλιο του ενημέρωσε το Ε.Β. για την δημοσίευση στο Διαύγεια του ισολογισμού της επιχείρησης για το 2015 τον Απρίλη του 2016. Ο ισολογισμός της ∆.Ε.Υ.Α.Μ.Λ.Α.Α. για το 2015 δημοσιεύεται στο τέλος του άρθρου.

Στην ώρα του

Ο ισολογισμός της ∆.Ε.Υ.Α.Μ.Λ.Α.Α για το 2015 είναι πρώτος ισολογισμός της επιχείρησης που δημοσιεύτηκε στις 21/4/2016 εντός της προθεσμίας των 4 μηνών μετά την λήξη του οικονομικού έτους που θέτει ο νόμος (παρ ζ, άρθρο 5 του Ν.1069/1980).

41 % μείωση των εξόδων λειτουργίας

Τα έξοδα λειτουργίας της ∆.Ε.Υ.Α.Μ.Λ.Α.Α (κόστος πωλήσεων στον ισολογισμό ) μειώθηκαν κατά 175.312 Ευρώ το 2015. Από 597.341 το 2014 μειώθηκαν στα 422.029 Ευρώ (41.54% μείωση)

39% μείωση των διοικητικών εξόδων

Παρομοίως τα έξοδα διοικητικής λειτουργίας μειώθηκαν από 123.773 Ευρώ το 2014 σε 89.097 Ευρώ το 2015 (34.676 ευρώ ή 38.92% μείωση)

11% μείωση των βραχυπρόθεσμων οφειλών της ∆.Ε.Υ.Α.Μ.Λ.Α.Α

Η ∆.Ε.Υ.Α.Μ.Λ.Α.Α δεν πήρε νέα τραπεζικά δάνεια το 2015 και καταφέρει να μειώσει τις βραχυπρόθεσμες υποχρεώσεις της από 906.449 Ευρώ το 2014 σε 800.444 ευρώ το 2015 (106.005 Ευρώ ή 11.69% μείωση των υποχρεώσεων της)

Θετική η καθαρή αξία της ∆.Ε.Υ.Α.Μ.Λ.Α.Α

Η καθαρή αξία , η περιουσιακή θέση της επιχείρησης , δηλαδή "πόσο κάνει - αξίζει " η επιχείρηση εάν υποθέσουμε ότι "διαλύεται"¨ σήμερα για πρώτη φορά γίνεται θετική το 2015 και κυμαίνεται στα 70.092 Ευρώ. Το 2014 η καθαρή αξία της ∆.Ε.Υ.Α.Μ.Λ.Α.Α ήταν αρνητική (-161.678 Ευρώ).

Βελτίωση των περισσότερων αριθμοδεικτών

| ΑΡΙΘΜΟΔΕΙΚΤΗΣ: | ΠΕΡΙΟΔΟΣ | ΑΝΑΦΟΡΑΣ | ΑΠΟΤΕΛΕΣΜΑ ΓΙΑ | |

|---|---|---|---|---|

| 2015 | 2014 | ΔΕΥΜΛΑΑ | ΠΙΣΤΩΤΕΣ | |

| Καθαρό Κεφάλαιο Κίνησης | -8.644€ | -229.732€ | Θετικό | Θετικό |

| Μέγιστος βαθμός μείωσης ρευστότητας | -1.09% | -33.95% | Θετικό | Θετικό |

| Μέγιστη πτώση Κυκλ. Ενερ/κού μέχρι: | 800.444€ | 906.449€ | ||

| Ρευστότητας | 0.99 | 0.75 | Θετικό | Θετικό |

| Ταχύτητας εισπράξεων (ημέρες) | 515 ημέρες | 401 ημέρες | Αρνητικό | Αρνητικό |

| Κυκλ/κής ταχ/τας καθαρού πάγιου εν/κού (φορές) | 1.3 φορές | 1.1φορές | Θετικό | Θετικό |

| Κυκλοφοριακής ταχύτητας ενεργητικού (φορές) | 0.5 φορές | 0.5 φορές | Στάσιμο | Στάσιμο |

| Βαθμού ξένων προς ίδια κεφάλαια (φορές) | 43.3 φορές | -16.2 φορές | Θετικό | Αρνητικό |

| Βαθμού χρήσης ξένων κεφαλαίων | 97.7% | 106.6% | Αρνητικό | Θετικό |

| Περιθωρίου μικτού κέρδους | 23.0% | -11.1% | Θετικό | Θετικό |

| Περιθωρίου λειτουργικού κέρδους | 23.7% | 13.8% | Θετικό | Θετικό |

| Περιθωρίου καθαρού κέρδους | 5.8% | -9.5% | Θετικό | Θετικό |

| Απόδοσης συνολικών κεφαλαίων (ROA) | 2.6% | -4.4% | Θετικό | Θετικό |

| Απόδοσης ιδίων κεφαλαίων (ROE) | 115.7% | 67.4% | Θετικό | Θετικό |

ΕΞΗΓΗΣΗ ΤΩΝ ΑΡΙΘΜΟΔΕΙΚΤΩΝ

Καθαρό Κεφάλαιο Κίνησης Δείχνει τη συνολική ρευστότητα της μονάδας.

Μέγιστος βαθμός μείωσης ρευστότητας Δείχνει το ποσοστό μέχρι το οποίο μπορεί να μειωθεί το κυκλοφορούν ενεργητικό της μονάδας, πριν αυτή εισέλθει σε κατάσταση αδυναμίας να εκπληρώσει στις βραχυπρόθεσμες υποχρεώσεις της.

Μέγιστη πτώση Κυκλ. Ενερ/κού μέχρι: Το παραπάνω εκφρασμένο ως συγκεκριμένο ποσό.

Ρευστότητας Δείχνει την ικανότητα της μονάδας να εκπληρώσει τις βραχυπρόθεσμες

υποχρεώσεις της.

Ταχύτητας εισπράξεων (σε ημέρες) Δείχνει το μέσο χρονικό διάστημα που πέρασε από τη δημιουργία μέχρι την είσπραξη των απαιτήσεων (από πελάτες).

Κυκλ/κής ταχ/τας καθαρού πάγιου εν/κού (φορές) Δείχνει την αποτελεσματικότητα με την οποία η μονάδα χρησιμοποίησε την καθαρή πάγια περιουσία της για τη δημιουργία πωλήσεων.

Κυκλοφοριακής ταχύτητας ενεργητικού (φορές) Μετράει την αποτελεσματικότητα με την οποία η μονάδα χρησιμοποίησε το σύνολο του ενεργητικού της για τη δημιουργία πωλήσεων.

Βαθμού ξένων προς ίδια κεφάλαια (φορές) Δείχνει το ποσοστό που συνεισφέρουν οι μέτοχοι της μονάδας, σε σχέση με αυτό που συνεισφέρουν οι πιστωτές της.

Βαθμού χρήσης ξένων κεφαλαίων Δείχνει το ποσοστό συνεισφοράς των πιστωτών της μονάδας στο

σύνολο της περιουσίας της.

Περιθωρίου μικτού κέρδους Δείχνει το ποσοστό των εσόδων που μένει στη μονάδα μετά την

πληρωμή του κόστους των προϊόντων που πούλησε.

Περιθωρίου λειτουργικού κέρδους Δείχνει το ποσοστό που μένει στη μονάδα πριν από οποιοδήποτε χρηματοοικονομικό έξοδο. Θεωρείτε από πολλούς ότι δείχνει τα γνήσια κέρδη της μονάδας.

Περιθωρίου καθαρού κέρδους Δείχνει το ποσοστό που μένει μετά την πληρωμή όλων των εξόδων.

Απόδοσης συνολικών κεφαλαίων (ROA) Δείχνει την ικανότητα της μονάδας να παράγει κέρδη χρησιμοποιώντας όλη τη διαθέσιμη περιουσία της.

Απόδοσης ιδίων κεφαλαίων (ROE) Δείχνει την ικανότητα της μονάδας να παράγει κέρδη χρησιμοποιώντας την επένδυση των μετόχων της.

| 2011 | 2012 | 2013 | 2014 | 2015 | |

|---|---|---|---|---|---|

| Δείκτες Ρευστότητας ΔΕΥΜΛΑΑ | |||||

| Γενικής Ρευστότητας | 41.8% | 45.4% | 66.6% | 74.7% | 98.9% |

| Άμεσης Ρευστότητας | 6.9% | 11.4% | 8.2% | 9.5% | 2.3% |

Ο δείκτης Γενικής Ρευστότητας μετρά την Ισορροπία μεταξύ "ΒΡΑΧΥΧΡΟΝΙΩΝ" στοιχείων του συνθέτουν τον Ισολογισμό. Δηλ. σε τι % οι βραχυχρόνιες απαιτήσεις που έχει μία Επιχείρηση μπορούν να καλύψουν τις Βραχυπρόθεσμες Υποχρεώσεις της (για αυτό καλείται ΡΕΥΣΤΟΤΗΤΑ) .

Όσο μεγαλύτερος του 100 % τόσο το καλύτερο... ;

Ο δείκτης Άμεσης Ρευστότητας ή Ρευστότητα ασφαλείας . Σε τι % μπορεί να αντεπεξέλθει - επαρκεί η Επιχείρηση Α Μ Ε Σ Α στις Βραχυπρόθεσμες Υποχρεώσεις της. ΑΜΕΣΑ σημαίνει σε τι % το Ταμείο , Οι Λογαριασμοί Όψεως και όποιο άλλο στοιχείο του Ενεργητικού ΑΜΕΣΑ ρευστοποιήσιμο (επιταγές ολίγων ημερών) μπορούν να καλύψουν το σύνολο των Βραχ. Υποχρεώσεων .

Όσο μεγαλύτερος ο δείκτης τόσο καλύτερος ...

Αποτελεσματικότητα

| 2011 | 2012 | 2013 | 2014 | 2015 | |

|---|---|---|---|---|---|

| Δείκτες Αποτελεσματικότητας ΔΕΥΜΛΑΑ | |||||

| Ταχ. Είσπραξης απαιτ. | 227 ημ | 190 ημ | 285 ημ | 401 ημ | 515 ημέρες |

| Ταχ. Πληρωμής υποχρ. | 649 ημ | 558 ημ | 488 ημ | 616 ημ | 533 ημέρες |

| Κυκλ. Ταχύτητα ενεργ. | 608 ημ | 492 ημ | 519 ημ | 782 ημ | 806 ημέρες |

ΤΑΧΥΤΗΤΑ ΕΙΣΠΡΑΞΗΣ ΑΠΑΙΤΗΣΕΩΝ. Σε πόσες ημέρες κατά μέσο όρο οι Απαιτήσεις της επιχείρησης από τους πελάτης της παραμένουν ΑΝΕΙΣΠΡΑΚΤΕΣ (πίστωση) . Δείχνει δηλαδή την εικόνα της "ΠΟΛΙΤΙΚΗΣ ΠΙΣΤΩΣΕΩΝ" που ακολουθεί η επιχείρηση προς τους ΠΕΛΑΤΕΣ της.

Όσο μικρότερος ο δείκτης τόσο καλύτερος (συνήθως)...

ΤΑΧΥΤΗΤΑ ΠΛΗΡΩΜΗΣ ΥΠΟΧΡΕΩΣΕΩΝ. Σε πόσες ημέρες κατά μέσο όρο οι Βραχυπρόθεσμες Υποχρεώσεις παραμένουν ΑΠΛΗΡΩΤΕΣ . Δείχνει δηλαδή την εικόνα της "ΠΟΛΙΤΙΚΗΣ ΠΛΗΡΩΜΩΝ" που ακολουθεί η επιχείρηση προς τους ΠΡΟΜΗΘΕΥΤΕΣ της (ή το αντίστροφο , την "Τιμολογιακή Πολιτική" των Προμηθευτών προς την συγκεκριμένη επιχείρηση).

Ο δείκτης κρίνεται σε σχέση με τον δείκτη ΤΑΧΥΤΗΤΑΣ ΕΙΣΠΡΑΞΗΣ ΑΠΑΙΤΗΣΕΩΝ και σε σχέση με την φύση της επιχείρησης.

ΚΥΚΛΟΦΟΡΙΑΚΗ ΤΑΧΥΤΗΤΑ ΕΝΕΡΓΗΤΙΚΟΥ. Σε πόσες ημέρες η επιχείρηση "ανακυκλώνει" - "αξιοποιεί" και "μετατρέπει" το Σύνολο του ΕΝΕΡΓΗΤΙΚΟΥ σε πωλήσεις . Δείχνει , δηλαδή την ικανότητα της επιχείρησης (επιχειρηματία) να αξιοποιεί στην μάχη της αγοράς όλα τα εφόδια που διαθέτει ..δηλαδή τα στοιχεία του Ενεργητικού (πάγια - εγκαταστάσεις κ.λ.π) .

Όσο μικρότερος ο δείκτης τόσο "καλύτερος" σε σύγκριση πάντα με την φύση της επιχείρησης.

Βελτίωση της αποδοτικότητας

| 2011 | 2012 | 2013 | 2014 | 2015 | |

|---|---|---|---|---|---|

| Δείκτες αποδοτικότητας ΔΕΥΜΛΑΑ | |||||

| περιθώριο μεικτού κέρδους | -24.8% | -8.7% | 2.2% | -11.1% | 23.0% |

| περιθώριο καθ. κέρδους | -56.7% | -38.1% | -30.7% | -44.6% | -2.5% |

| απόδοση όλων κεφαλαίων | -33.9% | -25.3% | -21.5% | -20.8% | -1.2% |

ΑΠΟΔΟΤΙΚΟΤΗΤΑ / ΠΕΡΙΘΩΡΙΟ ΜΙΚΤΟΥ ΚΕΡΔΟΥΣ

Δείχνει σε % το Μικτό περιθώριο Κέρδους με το οποίο πωλεί η επιχείρηση το παραγόμενο προϊόν , την αποτελεσματικότητα της εκμετάλλευσης και τον τρόπο που καθορίζεται την τιμή του προϊόντος η επιχείρηση. Καταδεικνύει και έμμεσα την ένταση του ανταγωνισμού στην "αγορά" του προϊόντος....

Όσο μεγαλύτερο το ποσοστό τόσο καλύτερα ...

ΑΠΟΔΟΤΙΚΟΤΗΤΑ / ΠΕΡΙΘΩΡΙΟ ΚΑΘΑΡΟΥ ΚΕΡΔΟΥΣ Δείχνει σε % το ΚΑΘΑΡΟ περιθώριο Κέρδους με το οποίο πωλεί η επιχείρηση το παραγόμενο προϊόν (άρα δείχνει την καλή και συνετή διαχείριση και οργάνωση της επιχείρησης). Καταδεικνύει (ιδιαίτερα) και την ένταση του ανταγωνισμού στην "αγορά" του προϊόντος....

Όσο μεγαλύτερο το ποσοστό τόσο καλύτερα ...

.

ΑΠΟΔΟΤΙΚΟΤΗΤΑ ΣΥΝΟΛΙΚΩΝ ΚΕΦΑΛΑΙΩΝ & ΞΕΝΩΝ ΚΕΦΑΛΑΙΩΝ

Δείχνει σε % τον βαθμό αξιοποίησης των Συνολικών ( Ιδίων και Ξένων/Δανεικών) Κεφαλαίων , την ικανότητα δηλαδή του επιχειρηματία να αξιοποιεί τα Συνολικά Κεφάλαια (λεφτά των Συνεταίρων, Δάνεια από Τράπεζες , Πίστωση από Προμηθευτές κ.λ.π ) και να παράγει από αυτά ΚΑΘΑΡΑ ΚΕΡΔΗ. Όσο μεγαλύτερο το ποσοστό τόσο καλύτερα ...

| 2011 | 2012 | 2013 | 2014 | 2015 | |

|---|---|---|---|---|---|

| Δείκτες δραστηριότητας ΔΕΥΜΛΑΑ | |||||

| Κεφαλαιακή διαρθρωση | -125.3% | -115.6% | -70.6% | -23.7% | 8.6% |

| Δανειακής επιβάρυνση | 133.3% | 124.9% | 114.4% | 106.6% | 97.6% |

| παγειοποιησης ενεργητικου | 55.3% | 48.5% | 37.4% | 41.2% | 34.5% |

| καλυψη παγιων με διαρκή κεφαλαια | -60.2% | -56.2% | -38.5% | -16.0% | 6.6% |

ΔΡΑΣΤΗΡΙΟΤΗΤΑΣ / ΚΕΦΑΛΑΙΑΚΗ ΔΙΑΡΘΡΩΣΗ Δείχνει τι % των Ξένων Κεφαλαίων (Δάνεια , Προμηθευτές , Πιστωτές κ.λ.π) αποτελούν τα Ίδια Κεφάλαια της επιχείρησης (συμμετοχή των μετόχων) .

Όσο μεγαλύτερο το ποσοστό τόσο καλύτερα (όμως... μεγάλη σημασία έχει η φύση της επιχείρησης).

ΔΡΑΣΤΗΡΙΟΤΗΤΑ / ΔΑΝΕΙΑΚΗ ΕΠΙΒΑΡΥΝΣΗ Δείχνει το % των Ξένων Κεφαλαίων (Δάνεια , Προμηθευτές , Πιστωτές κ.λ.π) σε σχέση με το Σύνολο του Παθητικού (Υποχρεώσεις) . Δείχνει το βαθμό εξάρτησης της επιχείρησης από Ξένα (προς αυτή..) Κεφάλαια ...

ΔΡΑΣΤΗΡΙΟΤΗΤΑ / ΠΑΓΙΟΠΟΙΗΣΗΣ ΕΝΕΡΓΗΤΙΚΟΥ Δείχνει το % των ΠΑΓΙΩΝ ΕΓΚΑΤΑΣΤΑΣΕΩΝ (Κτίρια , μηχανήματα , έπιπλα , εξοπλισμός κ.λ.π ) σε σχέση με το Σύνολο του Ενεργητικού ("απαιτήσεις" - περιουσία επιχ/σης)

Ο δείκτης εκτιμάται σε σχέση με την φύση της επιχείρησης.

ΔΡΑΣΤΗΡΙΟΤΗΤΑ / ΚΑΛΥΨΗ ΠΑΓΙΩΝ ΜΕ ΔΙΑΡΚΗ ΚΕΦΑΛΑΙΑ Δείχνει σε τι % καλύπτουν = έχουν χρηματοδοτήσει τα ΠΑΓΙΑ στοιχεία του Ενεργητικού όλα τα Μακράς αποπληρωμής κεφάλαια του παθητικού (Ίδια κεφάλαια και Μέσο Μακροπρόθεσμα Κεφάλαια).

Όσο μεγαλύτερο το ποσοστό τόσο καλύτερα ...και ιδιαίτερα πάνω του 100 % ...

Να συνεκτιμήσουμε την διαχρονική μείωση της αξίας των Παγίων από τις ετήσιες αποσβέσεις...

καθαρή αξία της ΔΕΥΑΜΛΑΑ

| 2011 | 2012 | 2013 | 2014 | 2015 | |

|---|---|---|---|---|---|

| έξτρα κεφ. κίνησης | -508.688 € | -617.248 € | -373.529€ | -315,399 € | -27.247 € |

| καθαρή θέση | -298.234 € | -411.734 € | -211.297€ | -161.687 € | 70.092 € |

ΛΟΙΠΟΙ ΣΥΝΤΕΛΕΣΤΕΣ / "ΕΠΙΠΛΕΟΝ" ΑΝΩΤΑΤΟ ΚΕΦΑΛΑΙΟ ΚΙΝΗΣΗΣ (ΒΡΑΧΥΠΡΟΘΕΣΜΟ)

Το επιπλέον (ανώτατο) Βραχυπρόθεσμο Κεφάλαιο Κίνησης (Δάνειο συνήθως) που πιθανόν χρειάζεται η επιχείρηση για την ομαλή λειτουργία της .

Εάν είναι αρνητικός αριθμός σημαίνει ότι το υφιστάμενο βραχυχρόνιο κεφάλαιο είναι παραπάνω από το κανονικό και η επιχείρηση πρέπει να αυξήσει ή τα Ίδια Κεφάλαια ή τα μακροπρόθεσμα κεφάλαια....

Οσο μεγαλύτερος και θετικός είναι ο αριθμός (ΚΕ>ΒΥ) τόσο η επιχείρηση καλύπτει πιο άνετα τις βραχυπρόθεσμες υποχρεώσεις της.

ΛΟΙΠΟΙ ΣΥΝΤΕΛΕΣΤΕΣ / ΚΑΘΑΡΗ ΘΕΣΗ ΕΝΕΡΓΗΤΙΚΟΥ Η καθαρή αξία , η περιουσιακής θέση της επιχείρησης , δηλαδή "πόσο κάνει - αξίζει " η επιχείρηση εάν υποθέσουμε ότι "διαλύεται"¨ σήμερα. Σημαντικός δείκτης για Πιστωτές - προμηθευτές και Τράπεζες (δείχνει τι "αντίκρισμα αξίας" υπάρχει έναντι του πιστωτικού τους κινδύνου) Δεν συμπεριλαμβάνεται π.χ φήμη , σήματα , πελατολόγιο κ.λ.π...μιλάμε ΛΟΓΙΣΤΙΚΑ - στατικά... Όσο μεγαλύτερο το ποσό τόσο καλύτερα ..

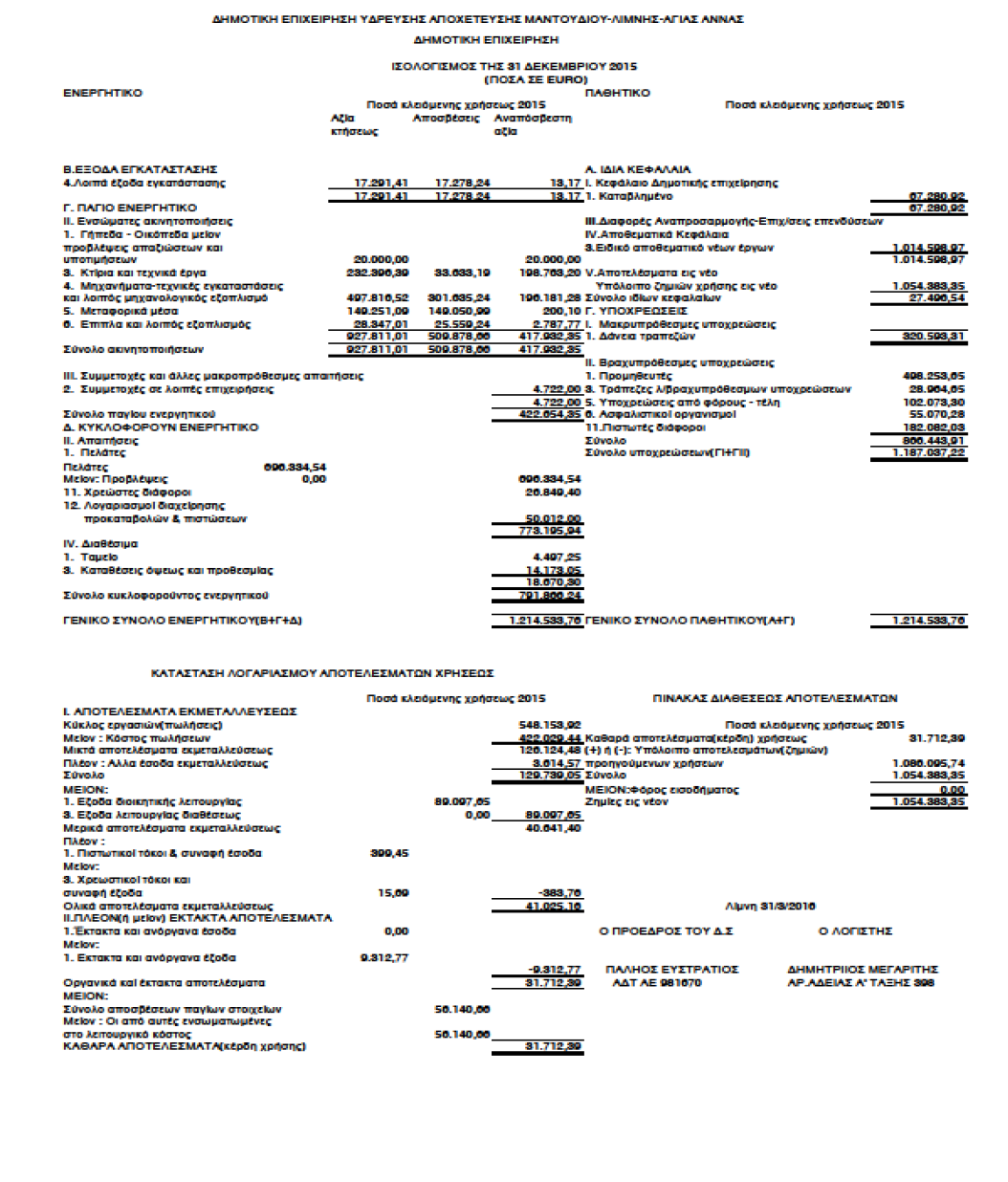

Ισολογισμός του 2015

Ισολογισμός του 2014

Διαβάστε επίσης

Με καθυστέρηση στην δημοσιότητα το οικονομικό χάλι και οι ζημιές της ΔΕΥΑ (περίοδος Ψαρρού)

0 Σχόλια:

Δημοσίευση σχολίου

ΣΧΟΛΙΑΣΕ ΚΑΙ ΜΕ ΕΙΚΟΝΕΣ ΚΑΙ ΒΙΝΤΕΟ

Αν θέλετε να δημοσιεύσετε ένα βίντεο youtube ή μια εικόνα στο σχόλιό σας, χρησιμοποιήστε (με αντιγραφή/επικόληση, copy/paste) το κωδικό: [img] ΒΑΛΕ ΣΥΝΔΕΣΜΟ ΕΙΚΟΝΑΣ ΕΔΩ [/img] για την ανάρτηση εικόνων και [youtube] ΒΑΛΕ ΣΥΝΔΕΣΜΟ YouTube-VIDEO ΕΔΩ [/youtube] για τα βίντεο YouTube

ΣΗΜ. Οι διαχειριστές του ΕΒ δεν φέρουν καμία απολύτως ευθύνη για τα σχόλια τρίτων σύμφωνα με όσα προβλέπονται στο άρθρο 13 του ΠΔ 131/2003.